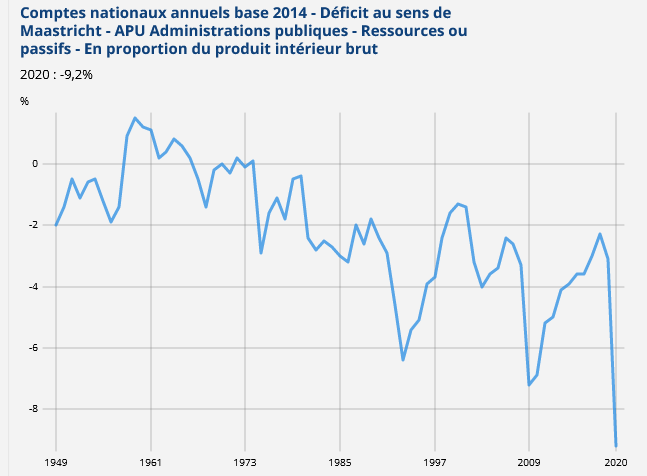

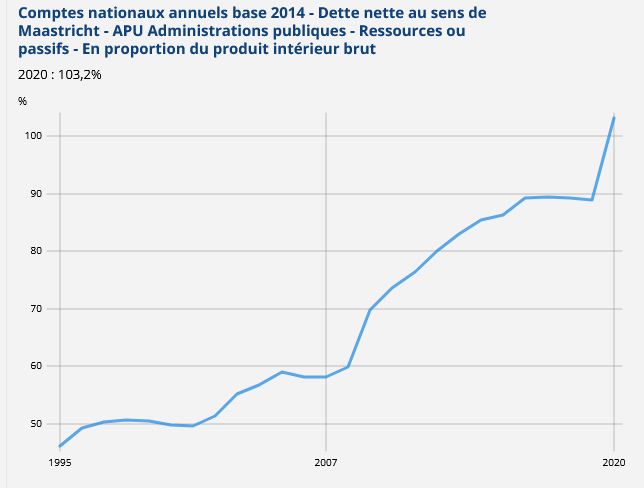

Alors que la dette publique française atteint son niveau le plus élevé depuis la 2ème guerre mondiale, on assiste à un retour des économistes keynésiens sur le devant de la scène médiatique. Après avoir été moqués pendant prés de 10 ans, dans les cercles universitaires, ils peuvent enfin monter au créneau pour défendre les divers plans de relance (essentiellement une relance des profits des monopoles par la commande publique décidée au niveau de la commission européenne et des eurorégions), creusant plus encore les déficits budgétaires. Certains (Alternatives Économiques) clament désormais fièrement « Vive la dette publique ». Pendant ce temps-là, ceux qui nous ont rabâché depuis 2009 (après le sauvetage des banques) qu’il n’y avait pas d’argent magique, que l’État dépensait trop, reste un peu en retrait. Ils sortent tout de même quelquefois de leur silence, pour nous rappeler que, bientôt, des « réformes » douloureuses (pour les salariés) devront être imposées, tout en défendant la thèse du « endettons-nous maintenant puisque ça ne coûte pas cher » Ceux-là[1], qui se qualifient eux-mêmes de libéraux, sont désignés par les keynésiens de néoclassiques (l’expression est de Keynes lui-même), voir de néolibéraux (par les alter-capitalistes). Nous proposons de les désigner en tant que mandevilliens, car ils sont des ardents défenseurs des thèses développées par les adeptes de la société du mont Pélerin (M. Friedman, A. Buchanan et F Von Hayek,..). Or, le président de ce club, Von Hayek, reconnaissait en Mandeville le « master mind » (l’esprit maître). Bref, schématiquement, on assiste en théorie économique à un faux duel, vrai duo Mandevillien vs Keynésien, ou du moins Hayekien vs Keynesien (si on considère que Keynes lui-même était mandevillien[2]). La plupart du temps, les Hayekiens prônent l’austérité budgétaire, la rigueur monétaire (tout en réservant leurs applications aux domaines sociaux), et, lorsque la crise devient trop aiguë, on « ressort les keynésiens du placard », qui, habillés en rose et vert, vont défendre la relance budgétaire et monétaire, pour sauver les pauvres et la planète, en omettant de préciser que les destinataires de ces fleuves d’argent publique sont en fait les monopoles financiers.

Nous nous revendiquons du marxisme-léninisme. Nous ne sommes pas des invertébrés, notre squelette est constitué par les recherches de Marx-Engels-Lénine. Nous partirons donc de ces auteurs pour amorcer notre analyse présente. N’étant pas dogmatique non plus, nous confronterons ces analyses passées à la situation présente, afin de montrer les transformations actuelles.

Marx, dans le livre 1 du Capital chapitre 31 «genèse du capitaliste industriel», évoque un peu le thème de la dette publique. Même si ce thème ne constitue pas la colonne vertébrale de son analyse du capital, il nous a semblé utile de rappeler quelques-unes de ces pépites.

Tout d’abord, il note qu’

«elle doue l’argent improductif de la vertu reproductive et le convertit ainsi en capital sans qu’il ait pour cela à subir les risques, les troubles inséparables de son emploi industriel et même de l’usure privée».

Marx – Le Capital -livre 1

Bien entendu, pour qu’une somme d’argent A se transforme en une somme supérieure A’, il est habituellement nécessaire d’acheter des marchandises (dont la force de travail) M. Puis, le capitaliste doit réaliser une production, avec extraction d’une plue-value permise par l’exploitation de la force de travail, ce qui lui permet d’obtenir une autre marchandise M’, dont la valeur marchande est supérieure à M. Il vend alors M’ pour obtenir A’.

Souvent, cet enchaînement est oblitéré. On considère alors que l’argent produit de l’argent, ou, on pourrait presque dire que celui-ci pousse tel des graines que l’on planterait nonchalamment dans un sol déjà très fertile. Or, on ne cueille pas l’argent. L’avantage de la dette publique pour le prêteur est notamment son faible niveau de risque, car le capitaliste individuel doit tout de même faire face à quelques aléas dans les processus de production et de circulation. Au niveau d’un pays tout entier, le risque de défaut d’un peuple entier est moindre.

« La seule partie de soi-disant richesse nationale qui entre réellement dans la possession collective des peuples modernes, c’est leur dette publique. »

Le taux d’intérêt reversé aux créanciers peut toutefois être élevé, comme les 8% auxquels empruntait le gouvernement d’Angleterre auprès de la banque centrale d’Angleterre en 1794.

Ainsi, se forme une « classe de rentiers oisifs (…), financiers intermédiaires entre le gouvernement et la nation », qui réalise alors une ponction indirecte sur la valeur marchande de la production à travers les divers impôts et taxes. Quant à Lénine, dans le chapitre sur Le parasitisme et la putréfaction, il mentionne également « le développement extraordinaire de la classe ou, plus exactement, de la couche des rentiers, c-a-d de gens qui vivent de la « tonte des coupons » ». Mais, qu’en est-il aujourd’hui ?

Alors que les taux d’intérêt réels sur la dette publique française ont été négatifs sur l’année 2020, assiste t-on comme certains le prétendent à une « euthanasie des rentiers »[3] ? Est-il vrai que le gouvernement français gagne de l’argent en s’endettant, comme d’autres l’affirment, grâce à « l’Europe qui nous protège »? Les grands groupes financiers seraient-ils prêts à payer pour conserver leur pactole ? La BCE a-t-elle baissé Lagarde ?

A priori, toutes ces affirmations semblent vraies. Mais rentrons un peu dans les détails de cette obscure forteresse. Tout d’abord, pour ne pas se faire moucher par le premier économiste venu, nous devons rappeler que lorsque nous parlons de dette publique, nous évoquons la dette brute de 3 groupes d’administrations (administrations publiques centrales, administrations de sécurité sociale, administrations publiques locales), mais nous nous bornerons ici à l’analyse de la dette de l’administration publique centrale (nous élargirons notre analyse aux autres administrations dans la mesure d’urgence n°11).

1 – L’Agence France Trésor et les Spécialistes en Valeurs du trésor : connivences sur le marché primaire

Celle-ci est gérée depuis 2001, par l’ Agence France Trésor (AFT), sorte d’officine au sein du Trésor public (39 personnes dont 10 contractuels), dirigée actuellement par M. Requin (sic). Elle émet des obligations, de types variés (à échéances diverses, annexées ou non sur l’inflation), qu’elle vend sur le marché dit primaire à un groupe restreint de grandes banques, ayant obtenu le label SVT (Spécialistes en Valeurs du Trésor)[4]. Ce système dit du « primary dealers »(ah, la chère langue des affaires du baron De Seillière) nous vient directement des USA, même s’il est encore plus rigide en France. En effet, aux USA, la FED (banque centrale des USA) peut acheter directement sur le marché primaire les obligations émises, alors que c’est interdit dans l’UE (en France, cette pratique fut totalement interdite en 1993, juste après le traité de Maastricht). Ces SVT achètent donc les titres émis par l’AFT, puis ont le choix entre les conserver jusqu’à échéance (elles percevront alors un coupon à intervalles réguliers, soit à peu prés le taux d’intérêt, et le remboursement complet à échéance) ou les revendre sur le marché dit secondaire. Notons que les liens entre l’AFT et les SVT sont « proches et continus » et qu’ils entretiennent « un haut degré de confiance réciproque », à tel point que les passages d’une structure à l’autre existent.[5]

2 – Le rôle des Banques Centrales : Lagardienne des intérêts du capital financier

Après cette émission sur le marché primaire, les banques centrales européennes peuvent intervenir sur le marché secondaire. Elles peuvent racheter les obligations émises par l’AFT aux SVT, mais à des prix différents de ceux de l’émission. (On considère que lorsque le taux d’intérêt diminue, la valeur de l’obligation sur le marché secondaire augmente et inversement, mais ne compliquons pas trop). Cette action de rachat augmente la demande d’obligations, et permet au final de maintenir un taux d’ intérêt faible, voire nul ou même négatif.

Rappelons tout de même quelques chiffres qui donnent le tournis. Depuis 2015, la BCE (et donc les différentes banques centrales nationales qui la composent) rachètent des titres de créances sur divers marchés et notamment celui des obligations d’État. Le premier programme dit d’APP (Asset Purchasing Programm, ou programme d’achat d’actif), autrement appelé assouplissement quantitatif, a entraîné le rachat de titres d’une valeur totale de 2600 milliards d’euros, sur la période juin 2015 à fin 2018, incluant le PSPP (pour programme d’achat du secteur public). Le nouveau programme, mis en place fin mars 2020, le PEPP ( programme de rachat d’urgence pandémique), est censé mobiliser 1850 milliards d’euros jusqu’à fin 2022, soit environ 15 milliards par semaine!

La Banque de France a donc, à travers ces programmes, racheté entre 20 et 25% de la dette de l’administration centrale française, particulièrement en 2020, quand les taux d’intérêt étaient négatifs (on se base généralement sur l’Obligation Assimilable au Trésor à 10 ans). Ainsi, les SVT ne paient pas d’intérêt (ou ne reçoivent pas de coupons négatifs) à l’administration centrale. Cette partie de la dette est remboursée à la Banque de France, qui est censée « recevoir les coupons négatifs ». Or, « le capital de la Banque de France appartient à l’État » depuis 1945. Donc, non seulement, l’État rembourse une dette qu’il a déjà racheté (avec probablement un gain pour les SVT), c’est-à -dire qu’il se rembourse lui-même, mais il ne perçoit pas non plus définitivement les intérêts négatifs sur cette partie de la dette, puisqu’il y a une compensation entre la Banque de France et l’administration centrale en fin d’année. Enfin, l’administration centrale verse de l’argent à la partie de ces composantes, qui détient justement le pouvoirs de créer cette argent.

À lire :

- Plan de relance pour l’Europe ou relance du plan européiste.

- Les gouverneurs de la BCE servent leurs intérêts, celui du Capital, spéculant contre les peuples.

- Pas un centime pour les banques, tout l’argent pour les services publics de santé et pour les travailleurs !

Comme si cela ne suffisait pas à garantir des gains pour les SVT, la BCE a décidé de mettre en place un autre programme dit « non-conventionnel », qui porte cette fois-ci sur le taux d’intérêt accordé par la BCE aux banques commerciales. En effet, les banques peuvent emprunter à la BCE à un taux dit de refinancement, qui est à 0% depuis 2016. A priori, en empruntant à 0%, et en prêtant à -0,33% (soit le taux de l’obligation française à 10 ans début 2021), les banques sont perdantes. Afin d’éviter cela, la BCE a mis discrètement en place le PELTRO et le TLTRO (Targeted Long Term Refinancing Operation). En 2020, elle a lancé le TLTRO3. Cela permet aux banques d’emprunter à la BCE à des taux compris entre -1% et -0,5%, à condition que la proportion de prêts aux ménages et sociétés non- financières reste stable. Mis à part le manque de contrôle de cette condition, nous ne doutons pas que les banques accordent quelques prêts aux entreprises en difficulté, surtout lorsqu’ils sont garantis par l’État ( 129 milliards de PGE en 2020). Et, surtout, nous comprenons que même lorsque les taux d’intérêt sur les obligations d’État sont négatifs, les banques peuvent réaliser un gain si elles empruntent à un taux encore plus négatif.

3 – Conclusions :

Ainsi, nous avons remarqué que, malgré tous ces raffinements, la classe de oisifs spécialistes « de la tonte des coupons » n’a pas fait le choix de l’euthanasie, mais continue à accaparer, sous des formes renouvelées, la politique monétaire des États de l’UE, qui fait tout pour les protéger. Comme le déclarait le responsable de l’audit de la Cour des comptes européennes, en 2019, Mihails Kozlovs :

«depuis la crise de 2008, le secteur des services financiers a reçu plus d’aides d’État que tout autre secteur de l’économie»[6].

Le montant total des intérêts versés à ces accapareurs depuis 1974 s’élève à environ 1500 milliards d’euros ( pour une dette publique totale d’environ 2700 milliards). Benjamin Lemoine enfonce le clou :

« tenir le marché des dettes d’État c’est donc aussi, pour les banques, « tenir l’État » »

Ne doutons pas que bientôt le chantage à la dette publique reprendra pour nous convaincre de la nécessité de baisser les dépenses publiques, et d’augmenter certaines taxes (sûrement verte de gris). Pour s’en sortir, il ne suffira pas d’annuler cette partie de la dette dite «covid», détenue par la Banque de France, comme le propose actuellement La France Insoumise ou le PCF, sans toucher au mécanisme de base de soumission au capital financier. L’interdiction faite à la Banque de France d’acheter directement les titres obligataires à des taux administrés doit être levée. Ceux qui prétendent pouvoir le faire tout en restant dans l’euro sont soit des rêveurs, soit des menteurs. Ceux qui brandissent le spectre d’une inflation galopante font semblant de ne pas voir celle des cours de bourse, qui profitent à nouveau de toute cette création monétaire, jusqu’au prochain crack. Cependant, une solution solide à cette situation doit pouvoir anticiper l’ampleur des réactions des grands groupes financiers, qui ne se contenteront pas d’attaques spéculatives. Enfin, en paraphrasant Fidel Castro, «la dette est un cancer», aucun discours ou bout de papier ne suffira pour s’en débarrasser, même s’ils peuvent orienter l’action des masses vers l’instauration d’un mode de production tourné vers la satisfaction des besoins et non la voracité de certains.

Martin pour la commission économie du PRCF

[1]La liste est longue. En France, le groupe de chercheurs de la Toulouse School of Economics, et son représentant Jean Tirole, est emblématique de ce courant.

[2]Cette affirmation mériterait de plus amples développements, mais ceci n’est pas un article d’histoire de la pensée économique.

[3]L’expression est de J.M. Keynes. Nous pensons ici à Edwin Le Héron, qui, dans une certes très courte intervention radio, défend la thèse d’une euthanasie des rentiers face à celle de la perfusion de l’économie financiarisée. https://www.lacledesondes.fr/article/taux-negatifs–euthanasie-des-rentiers-ou-perfusion-pour-l-economie-financiarisee-

[4]https://www.aft.gouv.fr/fr/presentation-svt 15 banques fin 2019 : BNP, Crédit Agricole, Société Générale, Deutsche Bank, Goldman Sachs, Morgan Stanley, HSBC, JP Morgan, Natixis, Citigroup, Barclays bank,…

[5]« Aussi les rapporteurs ont-ils interrogé le directeur général de l’AFT sur une forme de « connivence » qui pouvait s’établir avec le monde de la banque. La nomination de la directrice générale adjointe de l’AFT comme directrice générale adjointe, chargée des affaires financières, bancaires et européennes à la Fédération nationale du Crédit Agricole, intervenue peu après le début des travaux de la mission, pouvait en effet légitimement prêter à interrogations. Selon les explications fournies par le directeur général de l’AFT, ce départ aurait été permis car il ne se faisait pas vers une banque faisant partie des SVT, mais vers une structure actionnariale de cette banque. » Extrait de la charte signée par les SVT avec le gouvernement, cité dans le rapport parlementaire suivant : https://www.assemblee-nationale.fr/14/rap-info/i3936.asp#P2081_274778

[6]https://www.lefigaro.fr/conjoncture/bruxelles-se-penche-sur-les-aides-versees-aux-banques-durant-la-crise-de-2008-20190328